最近耳にするインボイス制度、それってどんな制度?そもそも自分にはどんな影響があるのか分からない。

フリーランスや個人事業主を潰す?そんな穏やかじゃないワードもインターネット上で見かけます。

インボイス制度は全事業者に影響を及ぼす制度ではありますが、特に大きく影響を受けるのがこれまで売上が1,000万円以下で免税事業者として消費税の申告を行っていなかった方々でしょう。

フリーランスや個人事業主だから…とカテゴリーではなく、これまで免税事業者(売上1,000万円以下だった)だったかどうかで影響の大きさが変わります。

免税事業者の規模で生活していけるとなると少人数規模のため、フリーランス・個人事業主の方が穏やかじゃないワードの対象となっています。

ただ、残念な事に制度の開始はおそらく避けられません。

そうなれば制度を知り、自分にはどんな影響があるのかを考えて手を打つことで少しでも風よけになれば…という想いで今回はインボイス制度の概要について出来るだけ分かりやすくまとめてみました。

インボイス制度とは?概要について

国税庁のリーフレットのタイトルにはこうあります。

「消費税の仕入税額控除の方式としてインボイス制度が開始されます」

インボイスとは適格請求書とも呼ばれ、記載内容が定められている一定の書式の請求書等です。

分かりやすく言い換えると「定められた書式の請求書等でなければ、消費税の計算上控除が出来ない制度が始まる」という事になります。

その定められた書式の請求書等を適格請求書=インボイスと言い、今後は適格請求書と呼びます。

まだピンと来ないかもしれませんが、なんとなく「消費税の計算上控除が出来ない=損する?」というイメージを持っていただければ十分です。

この後解説しますが、この消費税の計算上控除する事を「仕入税額控除」と言います。

今後は仕入税額控除と呼んでいきます。

インボイス制度で一番問題となるのがこの「仕入税額控除」となります。

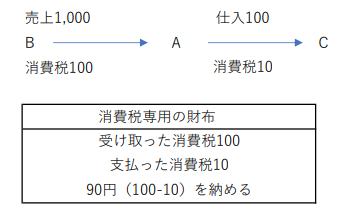

この仕入税額控除をイメージしてもらうには、消費税だけを管理する消費税専用の財布を想像するのが良いかもしれません。

Aが自分、矢印がお金の流れです。

受け取った消費税100円、支払った消費税10円、財布に残っている90円を税務署に納める。こんなイメージです。

この支払った消費税10円を引く事を「仕入税額控除」と言います。

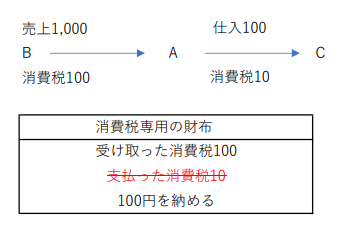

今後はインボイス制度が開始され、対応していない場合は仕入税額控除が出来なくなります。

※後ほど説明しますが仕入税額控除が出来なくなるのは相手が対応してない場合です。

インボイス制度に対応していないと先ほどの例はこのようになります。

インボイス制度に対応していないと損をするという事は分かってもらえたと思います。

次はこれがどのように影響してくるのかご説明します。

インボイス制度に対応していない影響とは?

「インボイス制度は適格請求書等保存方式」とも言われ、仕入税額控除をするには適格請求書を保存する事が要件となります。

これまでも仕入税額控除を行うには請求書等を保存しなければならないという要件がありました。

今回のインボイス制度ではそこで言う請求書等が適格請求書等に変わったという格好になり、制度開始後は支払った時に受け取る請求書等が適格請求書でなければ、仕入税額控除ができなくなります。

ただ、インボイス制度に対応していなければ適格請求書を発行することができません。

先ほどの図解で言うとCがインボイス制度に対応しているかどうかでA(私)が仕入税額控除できるかどうか(90円で良いのか、100円になるのか)が変わってくるという事です。

立場を変えるとA(私)がインボイス制度に対応しておらず適格請求書を発行できない場合、Bが仕入税額控除をすることが出来なくなります。

ここでのポイントはインボイス制度に対応していないと、仕入税額控除が出来ずに消費税の計算をする上で損をしてしまうのは取引先という事になります。

一方に支払った場合は仕入税額控除が出来るのに、もう一方に支払った場合は仕入税額控除ができない。金額が同じであれば仕入税額控除が出来る相手と取引したいと考えるのは当然でしょう。

従って、インボイス制度に対応していない事業者は取引先から敬遠されるというリスクが発生します。

ではインボイス制度に対応するしかない。そう考えますが、これまで免税事業者としてやってきた場合、対応するにあたって大きな壁があります。

免税事業者がインボイス制度に対応する場合の大きな壁とは?

インボイス制度に対応し、適格請求書を発行するためには適格請求書発行事業者として登録を受ける必要があります。

その際のポイントは適格請求書発行事業者として登録する場合は、必ず課税事業者となります。

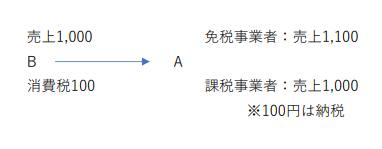

支払を度外視して売上の面だけで見れば、これまで1,000円+消費税100円を受け取り、消費税の納税が免除されていたので1,100円が手元に残りました。

課税事業者となった場合は1,000円+消費税100円を受け取り、100円を納税するので手元に残るのは1,000円となります。

このように免税事業者は取引先から敬遠されるリスクと消費税の課税事業者になるというリスク(これまでと比べて負担が増えるという意味)の板挟みとなる事でインターネット上では穏やかではないワードが飛び交っています。

あなたはどうしますか?免税事業者に迫られる選択と対策

インボイス制度に対応しなければ取引先から敬遠されるというリスクがある反面、これまで通り免税事業者のままでいられるというメリットがあり、インボイス制度に対応すれば取引先から敬遠されるというリスクを回避できるものの課税事業者とならなければいけないという事はご説明しました。

免税事業者の方にとって最終的にはインボイス制度に対応するか否かの選択となりますが、その中でも様々な選択があります。

インボイス制度に対応しない場合を選択した対策

①相手側が仕入税額控除できない分を売価に転嫁する

相手が100円消費税が引けないのであれば、売価もこれまでより100円下げる。

ようは値下げをして単純に相手のキャッシュアウトする額を変わらないようにする方法です。

個人的にはこれをするならインボイス対応して課税事業者となった方がクリーンで相手先からも好印象だと思います。

ただ、対応しない場合相手側からこのような要求があることは十分考えられます。

②付加価値を出す

免税事業者でも取引を継続してもらえるような付加価値を出していく事が必要になると思います。

繰り返しになりますが金額が同じであれば仕入税額控除が出来る相手と取引したいと考えるのは当然です。

それでも継続してもらえるような価値を生み出していく他ありません。

インボイス制度に対応する選択をした場合の対策

対策とは少し違いますがこれを機会にそもそも免税事業者となるラインの売上1,000万円超えを目指してみるのはいかがでしょうか。

少し逆説的ですが、免税事業者でなければインボイス制度に対応しないメリットが存在しません(インボイス制度にかかわらず課税事業者となる)

売上を上げるのは大変な事ですが、結局インボイス制度に対応するにしてもしないにしてもマイナスの影響があるのであれば、少しでもそのマイナス要素を売上増加、事業成長というプラス要素で打ち消すことができるという点で一番前向きな気がして私は好きです。

インボイス制度の開始は令和5年10月1日から

インボイス制度は令和5年10月1日からスタートします。

ただし、令和5年10月1日から適格請求書を発行することができる適格請求書発行事業者となるには令和5年3月31日までに申請が必要です。

・仕入税額控除を行うためには相手先がインボイス制度に対応していなければならない

・インボイス制度に対応しない場合、取引先からは敬遠されるリスクがある

・自身が課税事業者の場合はインボイス制度に対応しないメリットは無いので対応せざるを得ない

・自身が免税事業者の場合はインボイス制度にするか否かは各自判断

少し先のようでもう迫ってきています。まだ考えていなかったという方は制度の概要を掴んで向き合う時期が来ているのかもしれません。

コメント